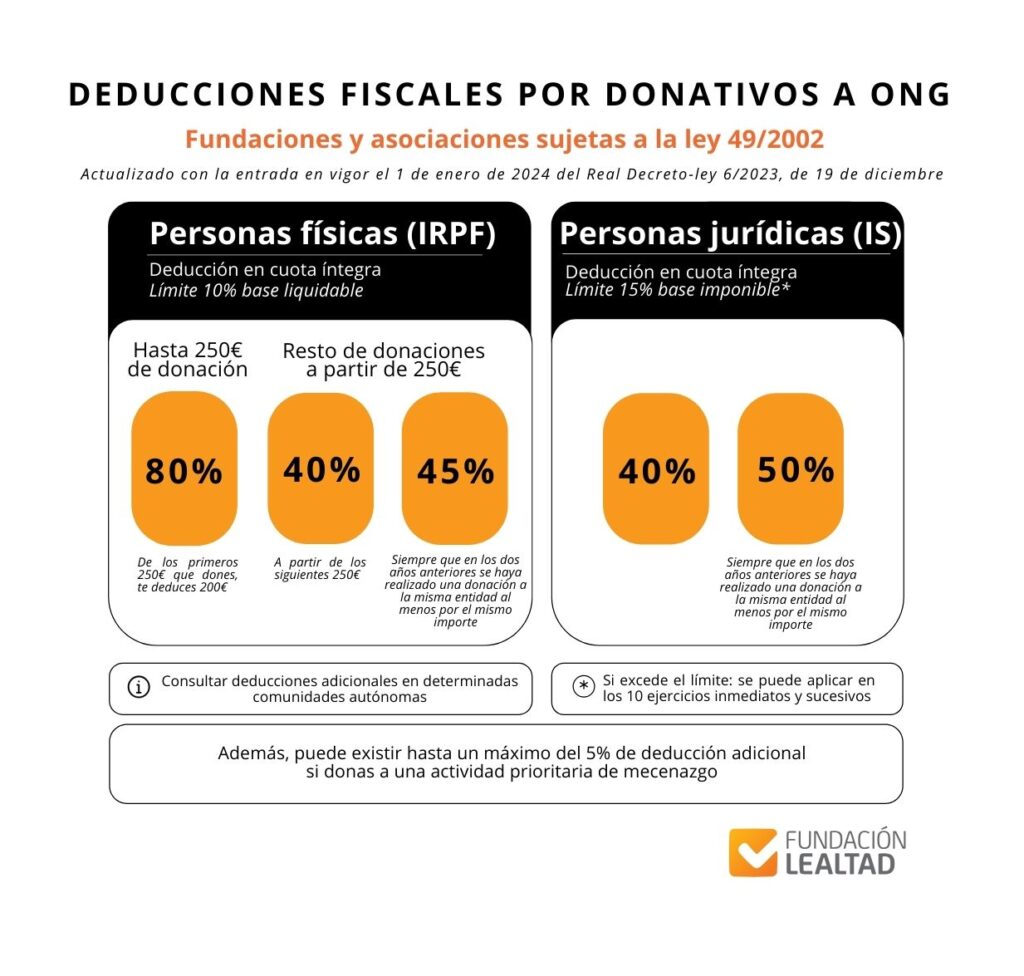

En resumen, los nuevos porcentajes de deducción son los siguientes:

- Deducción del 80% para los primeros 250 euros donados.

- A partir de ese importe, es decir para el importe donado por encima de los primeros 250 euros:

- Deducción del 40%.

- Deducción del 45% siempre que en los dos años anteriores se haya realizado una donación a la misma entidad al menos por el mismo importe.

Las deducciones fiscales para personas jurídicas en el Impuesto de Sociedades son:

- Deducción del 40% (con el límite del 15% de la base imponible).

- La deducción pasa al 50% siempre que en los dos años anteriores se haya realizado una donación a la misma entidad al menos por el mismo importe.

Anexo I:

La base de las deducciones por donativos, donaciones, aportaciones y prestaciones gratuitas de servicios realizadas en favor de las entidades a las que se refiere será:

a) En los donativos dinerarios, su importe.

b) En los donativos o donaciones de bienes o derechos, el valor contable que tuviesen en el momento de la transmisión y, en su defecto, el valor determinado conforme a las normas del Impuesto sobre el Patrimonio.

c) En la constitución de un derecho real de usufructo sobre bienes inmuebles, el importe anual que resulte de aplicar, en cada uno de los períodos impositivos de duración del usufructo, el 2 por 100 al valor catastral, determinándose proporcionalmente al número de días que corresponda en cada período impositivo.

d) En la constitución de un derecho real de usufructo sobre valores, el importe anual de los dividendos o intereses percibidos por el usufructuario en cada uno de los períodos impositivos de duración del usufructo.

e) En la constitución de un derecho real de usufructo sobre otros bienes y derechos, el importe anual resultante de aplicar el interés legal del dinero de cada ejercicio al valor del usufructo determinado en el momento de su constitución conforme a las normas del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

f) En los donativos o donaciones de bienes que formen parte del Patrimonio Cultural Vasco, la valoración efectuada por el Gobierno Vasco, en los donativos o donaciones de bienes que formen parte del Patrimonio Histórico Español, la valoración efectuada por la Junta de Calificación, Valoración y Exportación y en los donativos o donaciones de bienes que formen parte del Patrimonio Histórico de las Comunidades Autónomas, la valoración efectuada por los órganos competentes.

En defecto de valoración efectuada por los órganos mencionados en el párrafo anterior, ésta se realizará por la Diputación Foral de Gipuzkoa.

g) En los donativos o donaciones de obras de calidad garantizadas, la valoración efectuada por el Departamento competente en materia de cultura de la Diputación Foral de Gipuzkoa, que también procederá a la determinación de la valoración de los bienes que sean objeto de cesión temporal gratuita, en cuyo caso la base de la deducción se determinará mediante la aplicación a aquélla del porcentaje del dos por ciento por cada período de un año completo.

h) En las prestaciones gratuitas de servicios, el coste de la prestación de los servicios, incluida en su caso, la amortización de los bienes cedidos.

Anexo II:

Para la determinación de la base imponible del Impuesto sobre Sociedades tendrá la consideración de partida deducible el importe de las donaciones y las prestaciones gratuitas de servicios que a continuación se indican:

1. Cantidades donadas para la realización de las actividades que la entidad donataria efectúe en cumplimiento de sus fines.

2. Donaciones puras y simples de bienes declarados expresa e individualizadamente Bienes de Interés Cultural al amparo de lo dispuesto en el Decreto Foral 217/1986, de 3 de octubre, de bienes que forman parte del Patrimonio Histórico Español o de bienes incluidos en el Inventario General a que se refiere la Ley 16/1985, de 25 de junio, del Patrimonio Histórico Español.

3. Donaciones puras y simples de obras de arte de calidad garantizada en favor de Fundaciones que persigan, entre sus fines, las realización de actividades museísticas y el fomento y difusión de los bienes a que se refiere el número anterior, siempre que tales obras se destinen a la exposición pública.

La calidad de la obra habrá de ser acreditada ante el departamento competente en materia tributaria, quien determinará la suficiencia de la misma. A tal efecto podrá solicitar el correspondiente informe del departamento competente por razón de la materia

4. Donaciones puras y simples de bienes o de derechos que deban formar parte del activo de la entidad donataria y que contribuyan a la realización de las actividades que efectúen en cumplimiento de los fines de ésta.

5. Cantidades donadas para la conservación, reparación o restauración de los bienes que, siendo de la titularidad de la Fundación donataria, pertenezcan a alguna de las categorías a que se refiere el número 2 de este artículo.

6. Prestaciones gratuitas de servicios.